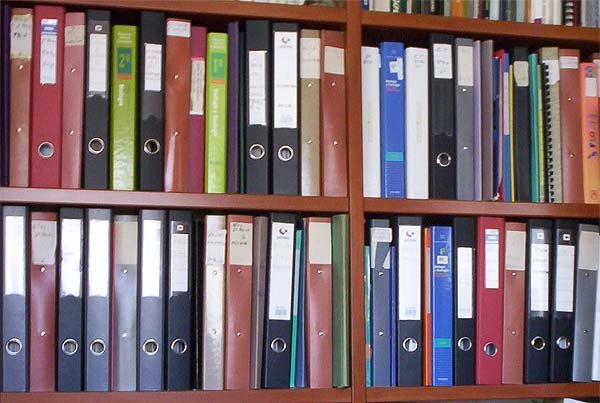

Conservación de la documentación contable y fiscal de la sociedad

El plazo en el que debe conservar toda la documentación contable y fiscal de un ejercicio es de 6 años desde la fecha del último apunte contable (al ser este plazo mercantil más largo que el fiscal de 4 años).

De acuerdo con el Código de Comercio todo los libros y justificantes de la empresa, deben conservarse, durante 6 años, a partir del último asiento realizado en los mismos.

A efectos fiscales los libros de contabilidad, libros registros, así como los soportes documentales (facturas, documentos bancarios, etc), incluidos los programas y archivos informáticos y cualquier otro justificante que tenga trascendencia fiscal, deben conservarse, al menos, durante el periodo (actualmente de 4 años) en que la Administración tiene derecho a comprobar y liquidar deuda tributaria. Este plazo empieza a contar desde el día en que finalice el plazo voluntario de presentación de la correspondiente declaración o autoliquidación que se esté analizando.

Así por ejemplo, una sociedad deberá conservar toda la documentación relativa al año 2015:

- A efectos fiscales: hasta el 26 de julio de 2020 (cuatro años desde la presentación de la última declaración del año 2016 que fue la del Impuesto sobre Sociedades, presentada el 25 de julio de 2016).

- A efectos mercantiles: hasta el 31 de diciembre de 2021 (seis años desde el último apunte contable en la contabilidad de 2015).

Ante esta regla general cabe mencionar dos supuestos especiales y muy habituales:

1º.- Se declaran bases imponibles negativas en el Impuesto sobre Sociedades (IS): todos los justificantes contables y documentales, así como la declaración del IS del ejercicio en que se generó la base imponible negativa, deben conservarse durante el plazo que medie desde que se genera la base negativa hasta que ésta sea compensada en su totalidad, más los 4 años de prescripción del ejercicio en el que se compensa dicha base imponible negativa.

Si bien, con la nueva Ley 27/2014 de Impuesto sobre Sociedades, con efectos desde el 1 de enero de 2015, aunque la capacidad de comprobación de la Administración tributaria no prescribe, sin embargo, a efectos de la comprobación de las bases imponibles negativas pendientes de compensar por cualquier entidad, se limita el plazo temporal de ese derecho de comprobación a diez años a contar desde el día siguiente a aquel en que finalice el plazo para presentar la declaración o autoliquidación correspondiente al período impositivo en que se generó el derecho a su compensación.

Una vez transcurrido dicho plazo de diez años, aunque prescribe la capacidad de la Administración para comprobar e investigar esas bases imponibles negativas, es decir, la Administración tributaria no puede modificar el importe de las bases imponibles negativas declaradas por el contribuyente, sin embargo, a efectos de consolidar la compensación de las mismas, está obligado a la acreditación de la procedencia y cuantía de las bases imponibles negativas cuya compensación pretenda realizar. Para ello debe exhibir a la Administración tributaria la correspondiente liquidación o autoliquidación de la que haya resultado la base imponible negativa, así como la contabilidad, con acreditación de su depósito durante el plazo de esos diez años en el Registro Mercantil.

2º.- Hay facturas de inmovilizado: estas facturas deben conservarse durante todos los ejercicios en los que genere gasto de amortización, más los 4 años de prescripción a

contar desde el ejercicio en el que se termina de amortizar dicho elemento de inmovilizado.

RECORDAD: Guardar de manera separada las facturas de los elementos de inmovilizado que le generan gasto por amortización, y toda la documentación relativa a ejercicios en los que se ha declarado base imponible negativa en el IS (ya que, en estos casos, el plazo de deber de conservación de la documentación puede exceder de los 6 años).